Đăng quảng cáo miễn phí: MuaBanNhanh, Nhà Đất, Xe

Tìm việc và tuyển dụng: Việc Làm Vui

Đăng quảng cáo miễn phí: MuaBanNhanh, Nhà Đất, Xe

Tìm việc và tuyển dụng: Việc Làm Vui

Chúng ta đang sống trong một quốc gia có nhu cầu tiêu dùng khổng lồ. Tuy nhiên, hầu hết người dân đều không hiểu rõ về các hoạt động tài chính và nhiều khía cạnh phức tạp của nó, trong đó phải kể đến hoạt động tín dụng.

Tín dụng là một hoạt động tài chính vô cùng quan trọng! Khi bạn biết chú trọng đến điểm tín dụng của mình, bạn sẽ có nhiều cơ hội hơn để đạt được tự do về tài chính.

Khi nào bạn cần kiểm tra điểm tín dụng của mình?

Một số tình huống thực tế trong cuộc sống:

Chồng tôi, Mandela Sow, đã dạy tôi rất nhiều về những vấn đề nên và không nên làm trong lĩnh vực tài chính. Mandela nhận định rằng: "Tín dụng là nhịp tim của hoạt động tài chính".

Từ những kinh nghiệm trong 13 năm làm việc ở lĩnh vực ngân hàng, Mandela chia sẻ với tôi rằng: "Công việc của một nhân viên ngân hàng không chỉ là hướng dẫn cho khách hàng cách để tận dụng đòn bẩy tài chính từ hoạt động tín dụng. Mà họ còn phải tập trung vào việc bán và hỗ trợ cho khách hàng về nhiều sản phẩm, dịch vụ tài chính khác nhau". Vì vậy, khi nói đến việc quản lý quỹ tín dụng của bạn, nhân viên ngân hàng sẽ không có trách nhiệm đối với việc sử dụng nó. Đó hoàn toàn thuộc về trách nhiệm của khách hàng.

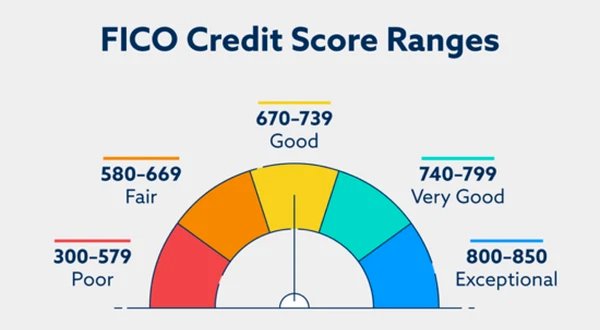

Mandela đã khởi nghiệp từ những năm đầu thế kỷ 20 với số vốn lấy từ thẻ tín dụng. Anh không biết nhiều về nó, cũng không biết về cách thiết lập một danh mục tín dụng phù hợp. Mandela đọc báo cáo tín dụng của mình và làm theo các nguyên tắc được cung cấp trong đó. Lý do là bởi vì, điểm tín dụng của anh chưa đạt được mức "xuất sắc". Nó chỉ nằm trong phạm vi "tốt" hoặc "khá tốt".

Duy trì hạn mức tín dụng tốt

Danh mục "Đào tạo về hoạt động tín dụng" trên tính năng báo cáo tín dụng cá nhân có hướng dẫn như sau. Bạn hãy luôn đảm bảo:

1. Thanh toán các hóa đơn trước ngày đến hạn

2. Nếu có thể, hãy trả nhiều hơn mức phí yêu cầu tối thiểu.

3. Luôn cập nhật số dư tín dụng của bạn và không sử dụng vượt quá hạn mức.

4. Trước khi quyết định vay thêm một số tiền mới, hãy quản lý tốt tất cả các chi phí hàng tháng của bạn.

Việc quản lý tài khoản để giữ một mức điểm tín dụng xuất sắc chính là cách nhanh nhất để thiết lập tự do tài chính. Đó là cách để bạn có thể tiếp cận được bất kỳ hình thức cho vay nào. Chẳng hạn như bạn có thể dễ dàng vay tiền để mua bất động sản hoặc gia tăng hạn mức tín dụng,... Dưới góc nhìn của một nhân viên ngân hàng, điểm tín dụng kém thể hiện khả năng quản lý tài chính của một người tệ ra sao.

Hãy tìm hiểu về nguyên tắc 5C của hoạt động tín dụng và những gì mà ngân hàng cho vay kỳ vọng ở người sử dụng quỹ tín dụng:

1. Tính cách (Character): Bạn có phải là một người vay uy tín hay không? Bạn có lịch sử giao dịch rõ ràng hay không?

2. Năng lực (Capacity): Bạn có khả năng hoàn trả những khoản vay đã vay trước đó hay không?

3. Vốn (Capital): Bạn có thể đặt cọc một số tiền mặt để chứng minh cho mức độ uy tín của mình không?

4. Điều kiện (Condition): Bạn có mục đích vay tín dụng rõ ràng hay không? Khoản vay đó có phù hợp với hoàn cảnh kinh tế hiện tại, với kinh nghiệm cá nhân của bạn và thị trường cạnh tranh nói chung hay không?

5. Tài sản đảm bảo (Collateral): Bạn có nguồn tài chính ổn định để đảm bảo chi trả các khoản tín dụng của bạn không? Bạn có những tài sản nào đủ giá trị để thanh toán các khoản vay trong trường hợp bạn không còn nguồn tài chính ổn định hay không?

"Quy tắc 5C" của hoạt động tín dụng sẽ được trình bày chi tiết hơn trong bài viết của Forbes. Nó cũng là cam kết cơ bản được các tổ chức cho vay sử dụng, để đánh giá khả năng chi trả của người đăng ký sử dụng tài khoản tín dụng. Những điều này cũng giúp người cho vay xác định khả năng thanh toán của khách hàng trong trường hợp họ có nợ quá hạn, dựa trên lịch sử giao dịch của họ.

Tất cả chúng ta đều là người tiêu dùng ở nhiều mức độ khác nhau. Bên cạnh những nhu cầu chi tiêu cơ bản, chúng ta sẽ còn tiêu nhiều tiền hơn vào những thứ khác hoặc là đầu tư, vay vốn,...Nhưng ngay cả khi chỉ là những người tiêu dùng bình thường, bạn cũng nên chú trọng về khả năng thanh toán những khoản vay nhỏ, và phải luôn cân nhắc về các khoản nợ của mình. Tất cả các cánh cửa tài chính sẽ mở ra khi bạn có một báo cáo tín dụng vững chắc. Hãy luôn chú trọng vào việc quản lý mọi chi phí và kiểm soát tỷ lệ "nợ trên thu nhập" (DTI) của bạn.

Ví dụ bạn đang cố gắng trở nên độc lập hơn về tài chính và kiếm được nhiều dòng tiền hơn từ quyền sở hữu bất động sản nào đó. Để được chấp thuận cho các khoản vay bất động sản, hãy nhớ rằng, hầu hết các bên cho vay muốn đảm bảo rằng, bạn không chi tiêu quá khả năng tài chính của bạn. Một người đáng tin cậy để được gia tăng hạn mức tín dụng phải nằm trong phạm vi DTI từ 35 đến 45%. Quy tắc này áp dụng cho tất cả các đối tượng khách hàng khác nhau. Mức độ tín dụng là công cụ đánh giá cuối cùng cho những thành công trong lĩnh vực tài chính.

Mandela chia sẻ, khoảng thời gian khi ông còn làm việc ở ngân hàng, khó khăn lớn nhất mà ông gặp phải chính là việc cố gắng giải thích cho những khách hàng giàu có lý do tại sao họ bị từ chối cung cấp các khoản vay mới. Họ không nắm rõ được chỉ số DTI và "Nguyên tắc 5C" khi tham gia sử dụng các tài khoản tín dụng.

Hãy cẩn thận để không chi tiêu vượt quá khả năng chi trả của bạn. Sở thích và thói quen của bạn càng xa xỉ, bạn càng không thể duy trì tỷ lệ "nợ trên thu nhập" ở mức 45%.

Hãy tự đặt cho mình nhiều câu hỏi trước khi sử dụng dịch vụ tín dụng như:

Nếu bạn tuân theo các nguyên tắc và trả lời được các câu hỏi ở trên, bạn sẽ dần đạt được mục tiêu cải thiện điểm tín dụng và đạt được sự tự do tài chính cho bản thân. Nhờ vào điểm tín dụng (FICO) xuất sắc của tôi và đối tác, chúng tôi đã có thể hợp tác tốt với nhau. Không chỉ là những khoản đầu tư vào bất động sản mà tôi còn có thể tái cấp vốn cho họ. Nếu bạn muốn đủ điều kiện để có thể nhận được mức lãi suất thấp, có thể bạn sẽ cần mức điểm tín dụng từ 760 trở lên.

Mai Phương

Theo Doanh nghiệp và Tiếp thị

Tin nổi bật Tài chính